SOCIEDADE DE PROPÓSITO ESPECÍFICO (SPE): QUANDO E PORQUE UTILIZAR

A Sociedade de Propósito Específico (SPE) é um tipo de sociedade empresarial criada com um objetivo definido: executar um projeto ou atividade específica, geralmente com prazo determinado. É amplamente adotada em setores como construção civil, energia, infraestrutura e negócios que envolvem parcerias estratégicas ou financiamento de projetos pontuais.

Finalidade e Aplicações da SPE

A SPE permite que empresas ou investidores desenvolvam um projeto isolado sem comprometer o patrimônio de outras operações. Ela é ideal para:

Empreendimentos imobiliários;

Concessões públicas;

Parcerias para execução de obras ou fornecimentos de serviços específicos;

Projetos com captação de recursos ou financiamento externo.

Sua estrutura facilita a organização societária, a distribuição de responsabilidades e o encerramento após o fim do projeto.

Vantagens Operacionais e Jurídicas

Entre os principais benefícios da SPE estão:

Segregação de riscos: o patrimônio da SPE é separado do patrimônio dos sócios;

Maior controle financeiro e contábil, com contas específicas do projeto;

Transparência nas relações entre sócios e investidores;

Facilidade de encerramento, sem comprometer outros CNPJs ligados aos envolvidos.

Essas características tornam a SPE atrativa para grandes contratos e parcerias estratégicas.

Aspectos Contábeis e Tributários Relevantes

A SPE deve possuir contabilidade própria, demonstrando de forma clara os investimentos, receitas e despesas vinculados ao projeto. Ela precisa cumprir as obrigações acessórias regulares, como ECD, ECF, SPED, e demais exigências, conforme seu regime tributário (Lucro Real, Presumido ou Simples Nacional, se permitido).

A escolha do regime tributário e a definição do capital social devem ser bem planejadas para garantir a viabilidade fiscal e o aproveitamento de eventuais benefícios (como o RET no setor imobiliário).

A constituição de uma SPE exige atenção aos detalhes contratuais e ao planejamento fiscal. É uma solução eficiente para projetos de risco controlado, que demandam governança específica e clareza na apuração de resultados.

Para garantir o sucesso da operação, é essencial contar com orientação contábil e jurídica desde a estruturação até o encerramento do projeto.

Fonte: Business Informativos.

TRATAMENTO FISCAL DE BONIFICAÇÕES E BRINDES. O QUE DIZ A LEGISLAÇÃO

Empresas que desejam utilizar estratégias comerciais como bonificações ou o oferecimento de brindes devem ter atenção redobrada com os reflexos fiscais dessas ações. Apesar de serem práticas comuns para atrair ou fidelizar clientes, erros na tributação podem resultar em glosas de créditos, autuações fiscais e recolhimento indevido de tributos.

Conceitos Distintos: Bonificação x Brinde

Embora muitas vezes confundidos, bonificações e brindes têm naturezas jurídicas e fiscais diferentes:

Bonificação em mercadoria: ocorre quando uma empresa entrega um produto adicional ao cliente sem custo, geralmente da mesma natureza da venda principal (exemplo: “compre 10 e leve 12”). Trata-se de uma operação mercantil, ainda que gratuita.

Brinde: é o bem oferecido sem vínculo direto com a mercadoria vendida, geralmente de pequeno valor (como copos, chaveiros, etc.). É caracterizado como operação de marketing ou promoção comercial.

Bonificações: Como Tratar na Emissão da Nota Fiscal

No caso de bonificações em mercadorias:

A bonificação deve ser destacada na nota fiscal, com valor unitário, quantidade e CFOP específico (ex: CFOP 5.910/6.910, Remessa em Bonificação).

Mesmo sendo gratuita, a mercadoria é tributada normalmente, de acordo com o regime tributário da empresa.

A empresa não pode destacar o valor como desconto, pois a mercadoria foi de fato entregue.

Para empresas do Simples Nacional, a receita não entra na base de cálculo desde que devidamente caracterizada e separada.

Brindes: Incidência de Tributos

Brindes possuem regras mais rigorosas. Ainda que oferecidos gratuitamente, os tributos incidem normalmente sobre o valor do item:

ICMS: deve ser recolhido se o brinde for uma mercadoria sujeita a esse imposto, exceto quando não habitual à atividade da empresa.

IPI: incide se o brinde for produto de fabricação própria.

PIS/COFINS: incidem normalmente, a depender do regime de apuração (cumulativo ou não cumulativo).

A entrega de brindes deve ser registrada em nota fiscal própria, com CFOP adequado (5.949 ou 6.949, Outras Saídas), indicando o valor do brinde.

Créditos Fiscais: Posso Aproveitar?

No caso das empresas do Lucro Real, há atenção especial com o PIS e COFINS:

Bonificações em vendas: não geram direito a crédito direto, pois são entregas gratuitas. Contudo, podem ser contabilizadas como custo indireto.

Brindes: os insumos utilizados na fabricação ou aquisição podem permitir crédito, desde que comprovadamente relacionados à atividade e à promoção comercial.

Já no ICMS, brindes em geral não permitem o aproveitamento de crédito, especialmente se o item não for utilizado na atividade fim da empresa.

Riscos Fiscais e Auditorias

A Receita Federal e os fiscos estaduais têm intensificado a fiscalização sobre práticas comerciais com impacto fiscal. As bonificações disfarçadas de desconto ou brindes sem emissão de documentos fiscais são alvos comuns de autuação.

Entre os riscos estão:

Recolhimento retroativo de tributos com multa e juros;

Perda de créditos tributários apurados incorretamente;

Penalidades administrativas e impedimento de benefícios fiscais.

Boas Práticas na Contabilidade e Gestão Fiscal

Para evitar problemas, é importante adotar:

Classificação correta das operações de bonificação e brindes;

Emissão de notas fiscais específicas, mesmo que sem cobrança;

Registro contábil das operações de forma segregada;

Consulta periódica ao contador para avaliação tributária de campanhas promocionais;

Controle interno dos custos envolvidos para mensuração de impactos.

Conclusão

O oferecimento de bonificações e brindes é uma prática legítima, desde que respeitados os princípios fiscais e contábeis vigentes. O desconhecimento ou a informalidade na documentação dessas ações pode gerar prejuízos significativos. Por isso, é essencial manter o setor fiscal da empresa alinhado com a contabilidade e sempre atento às normas aplicáveis.

Fonte: Business Informativos.

ICMS DIFAL E O COMÉRCIO INTERESTADUAL: CUSTOS ESCONDIDOS NAS VENDAS FORA DO ESTADO

O comércio entre estados exige atenção redobrada das empresas, especialmente quando o assunto é a correta tributação das operações interestaduais. Entre os principais pontos que exigem planejamento está o DIFAL.

O que é o ICMS DIFAL?

O ICMS (Imposto sobre Circulação de Mercadorias e Serviços) é um tributo estadual que incide sobre a circulação de produtos. Quando uma empresa realiza uma venda para outro estado, aplica-se uma alíquota interestadual definida pelo Conselho Nacional de Política Fazendária (CONFAZ). O DIFAL representa a diferença entre a alíquota interna do estado de destino e a alíquota interestadual aplicada na operação.

Desde a promulgação da Emenda Constitucional 87/2015, e após regulamentações mais recentes como a LC 190/2022, esse diferencial deve ser pago nas operações destinadas a consumidor final não contribuinte do imposto, ou seja, pessoas físicas e empresas que não são contribuintes de ICMS no estado de destino.

Como funciona na prática?

Imagine uma empresa localizada em São Paulo que vende um produto para um cliente final em Minas Gerais. A alíquota interestadual aplicável pode ser, por exemplo, de 12%, mas a alíquota interna de ICMS em MG é de 18%. Nesse caso, o DIFAL a recolher é de 6%, a diferença entre as duas alíquotas. Esse valor deve ser recolhido ao estado de destino, ou seja, Minas Gerais.

Quem é responsável pelo pagamento?

A responsabilidade de recolher o DIFAL é da empresa vendedora, mesmo que o consumidor final esteja em outro estado e não seja contribuinte do imposto. Isso significa que empresas de comércio eletrônico, indústrias e atacadistas que vendem para pessoas físicas ou empresas sem inscrição estadual devem calcular e recolher corretamente o imposto devido ao estado de destino.

Impactos financeiros e operacionais

O DIFAL altera significativamente o custo das vendas interestaduais. Muitas vezes, empresas que não consideram esse valor em sua precificação acabam reduzindo suas margens de lucro ou operando com prejuízo. Além disso, há implicações na logística tributária, pois o recolhimento do imposto pode exigir inscrição estadual em outros estados, além de gerar obrigações acessórias específicas.

Empresas que operam em diversos estados devem estar atentas aos seguintes pontos:

Cálculo correto da alíquota interestadual e interna;

Apuração e pagamento do DIFAL dentro do prazo estipulado por cada estado;

Revisão dos preços de venda considerando o custo tributário real da operação;

Verificação da necessidade de inscrição estadual no estado de destino;

Organização da documentação fiscal e cumprimento das obrigações acessórias (como GIA, EFD, entre outras, conforme cada UF).

Difal e empresas do Simples Nacional

Em janeiro de 2022, a lei complementar mº 190/2022 foi sancionada pelo presidente da República para regulamentar as disposições da Emenda Constitucional nº 87/2015 no âmbito nacional. Cabe destacar que o texto da Lei Complementar não prevê expressamente a aplicação do diferencial de alíquotas nas operações interestaduais realizadas por contribuinte optante pelo Simples Nacional.

Neste sentido, a ausência da alteração da Lei Complementar n.º 123/2006 excetuando do regime do Simples Nacional os recolhimentos de ICMS relativos as operações destinadas a consumidor final da mercadoria, ao nosso ver, é suficiente para concluir que a exação não se aplica nas vendas realizadas por contribuintes optantes pelo regime simplificado de arrecadação.

Riscos do não recolhimento

O não recolhimento do DIFAL pode gerar autuações fiscais por parte dos estados de destino, com aplicação de multas elevadas, restrições cadastrais, e até impedimentos logísticos, como bloqueios no trânsito de mercadorias. Além disso, o Fisco pode cobrar retroativamente valores não recolhidos, com juros e penalidades, afetando diretamente o caixa da empresa.

Planejamento tributário e monitoramento constante

A gestão do ICMS DIFAL é essencial para empresas que operam entre estados. Com a intensificação da fiscalização digital, erros são facilmente detectados pelos fiscos estaduais. Para evitar autuações e prejuízos, é importante revisar a classificação fiscal dos produtos, validar alíquotas por UF, integrar o faturamento com a apuração fiscal e manter cadastros atualizados.

Conclusão

Mais que uma obrigação, o DIFAL influencia diretamente nos custos e na lucratividade. Considerá-lo no planejamento tributário é fundamental para garantir conformidade e sustentabilidade nas operações interestaduais.

Fonte: Business Informativos.

COMPLIANCE FISCAL E GESTÃO DE RISCOS

No cenário empresarial atual, marcado por constantes mudanças na legislação tributária e avanços na fiscalização digital, o compliance fiscal tornou-se uma ferramenta essencial para garantir a conformidade legal e a sustentabilidade dos negócios.

O que é Compliance Fiscal?

Compliance fiscal refere-se ao conjunto de práticas e procedimentos adotados pelas empresas para assegurar o cumprimento das obrigações tributárias e regulatórias. Isso inclui o correto recolhimento de tributos, a entrega pontual de declarações e a manutenção de registros contábeis precisos. Além de evitar penalidades, o compliance fiscal fortalece a reputação da empresa perante o mercado e os órgãos reguladores.

Importância da Gestão de Riscos

A gestão de riscos fiscais envolve a identificação, avaliação e mitigação de possíveis ameaças que possam impactar negativamente a saúde financeira da empresa.

Entre os principais riscos estão:

Mudanças na Legislação: Alterações nas leis tributárias que podem afetar a carga tributária da empresa.

Erros Operacionais: Falhas no cumprimento de obrigações fiscais, como pagamentos incorretos ou atrasados.

Fraudes e Irregularidades: Atos ilícitos que podem resultar em sanções severas e danos à imagem da empresa. Implementar uma gestão de riscos eficaz permite que a empresa antecipe problemas e adote medidas preventivas, garantindo maior segurança e estabilidade operacional.

Estratégias para um Compliance Fiscal Eficiente

Para fortalecer o compliance fiscal e a gestão de riscos, as empresas podem adotar as seguintes estratégias:

Atualização Contínua: Manter-se informado sobre as mudanças na legislação tributária e adaptar os processos internos conforme necessário.

Automatização de Processos: Utilizar sistemas integrados que automatizem tarefas fiscais, reduzindo a possibilidade de erros humanos.

Auditorias Internas: Realizar verificações periódicas para identificar e corrigir possíveis inconsistências nos registros fiscais.

Treinamento da Equipe: Capacitar os colaboradores para que compreendam a importância do compliance e estejam aptos a cumprir as obrigações fiscais corretamente.

Cultura de Conformidade: Promover uma cultura organizacional que valorize a ética, a transparência e o cumprimento das normas legais.

Ao adotar essas práticas, as empresas não apenas evitam penalidades, mas também constroem uma base sólida para o crescimento sustentável e a confiança do mercado.

Conclusão

O compliance fiscal e a gestão de riscos são pilares fundamentais para a saúde financeira e a longevidade das empresas. Em um ambiente regulatório cada vez mais complexo, investir nessas áreas é investir no futuro do negócio, garantindo conformidade, eficiência e competitividade.

Fonte: Business Informativos.

SIMPLES NACIONAL PARA PRESTADORES DE SERVIÇOS: COMO FUNCIONA?

O Simples Nacional é um regime tributário criado para facilitar a vida das micro e pequenas empresas, reunindo diversos tributos em uma única guia de pagamento. No entanto, para os prestadores de serviços, esse regime tem algumas particularidades que podem impactar diretamente na carga tributária e na escolha do anexo mais vantajoso.

Este guia detalhado ajudará você a entender como funciona o Simples Nacional para prestadores de serviços, abordando desde os critérios de enquadramento até as diferenças entre os anexos III e V, além de estratégias para pagar menos impostos dentro desse regime.

O QUE É O SIMPLES NACIONAL?

O Simples Nacional foi instituído pela Lei Complementar 123/2006 e tem como objetivo simplificar o recolhimento de tributos para microempresas (ME) e empresas de pequeno porte (EPP).

Ele unifica o pagamento de diversos impostos, como:

•Imposto de Renda da Pessoa Jurídica (IRPJ)

•Contribuição Social sobre o Lucro Líquido (CSLL)

•Programa de Integração Social (PIS)

•Contribuição para o Financiamento da Seguridade Social (COFINS)

•Imposto sobre Produtos Industrializados (IPI)

•Imposto sobre Circulação de Mercadorias e Serviços (ICMS)

•Imposto sobre Serviços de Qualquer Natureza (ISS)

•Contribuição Patronal Previdenciária (CPP)

O grande benefício do Simples Nacional é a redução da burocracia e, em alguns casos, uma carga tributária menor do que nos regimes do Lucro Presumido e Lucro Real.

QUEM PODE ADERIR AO SIMPLES NACIONAL?

Para optar pelo Simples Nacional, a empresa deve atender a alguns critérios:

•Ter faturamento anual de até R$ 4,8 milhões.

•Não possuir sócio pessoa jurídica.

•Não atuar em atividades vedadas pelo regime (como instituições financeiras).

•Estar em dia com suas obrigações fiscais.

Os prestadores de serviços podem se beneficiar do Simples Nacional, mas é importante entender que a alíquota aplicada dependerá da atividade econômica exercida e do fator R, que explicaremos mais adiante

PRESTADORES DE SERVIÇOS E OS ANEXOS DO SIMPLES NACIONAL

As atividades de prestação de serviços no Simples Nacional podem se enquadrar nos Anexos III ou V, cada um com alíquotas diferentes.

ANEXO III

Nele está contido os serviços considerados como de caráter “não intelectual”, como os serviços de manutenção, lavagem, aluguel entre muitas outras, sendo um dos anexos com mais atividades existentes, isso depente do CNAE, que corresponde a Classificação Nacional de Atividades Economicas.

ANEXO V

Se a atividade se encaixar como sendo de cunho intelectual e não estiver listada no anexo III, estará no V e sujeita ao fator R o que geraria uma aliquota majorada.

O QUE É O FATOR R E COMO ELE AFETA A TRIBUTAÇÃO?

O Fator R é um critério que pode mudar a tributação do prestador de serviços dentro do Simples Nacional. Ele funciona assim:

•Se a folha de pagamento (salários + encargos trabalhistas) for igual ou superior a 28% do faturamento bruto nos últimos 12 meses, a empresa pode ser tributada pelo Anexo III (com alíquota inicial de 6%).

•Se a folha de pagamento for inferior a 28% do faturamento, a tributação será pelo Anexo V (com alíquota inicial de 15,5%).

Exemplo prático:

•Uma empresa de consultoria faturou R$ 50.000 em um mês.

•Se seus gastos com folha de pagamento forem R$ 15.000 (30% do faturamento), ela será tributada pelo Anexo III.

•Se a folha for de apenas R$ 10.000 (20% do faturamento), ela ficará no Anexo V, pagando mais imposto.

Isso significa que, para muitas empresas, aumentar os gastos com folha de pagamento pode gerar economia tributária, tornando o Simples Nacional mais vantajoso.

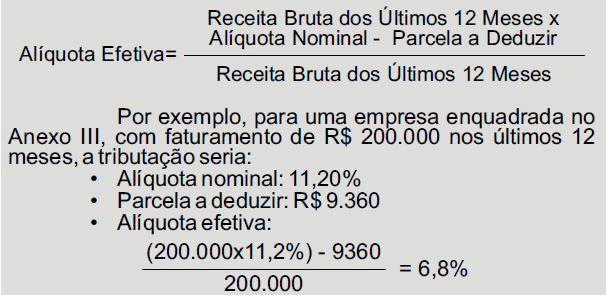

COMO CALCULAR O IMPOSTO NO SIMPLES NACIONAL?

A alíquota efetiva do Simples Nacional não é fixa. Ela varia conforme a faixa de faturamento da empresa e a alíquota nominal do anexo correspondente.

Fórmula para encontrar a alíquota efetiva é:

Dessa forma, em vez de pagar 11,2% sobre o faturamento, a empresa pagaria 6,8%.

O SIMPLES NACIONAL É SEMPRE A MELHOR OPÇÃO?

Nem sempre o Simples Nacional é o regime mais vantajoso para prestadores de serviços. O Lucro Presumido pode ser mais econômico em alguns casos, especialmente quando:

•A folha de pagamento é baixa e a empresa fica no Anexo V.

•O faturamento anual está próximo do limite de R$ 4,8 milhões.

•A empresa tem muitos clientes que retêm tributos na fonte, dificultando o aproveitamento do crédito tributário.

Antes de escolher o regime tributário, é fundamental fazer simulações e contar com o apoio de um contador.

COMO REDUZIR A CARGA TRIBUTÁRIA NO SIMPLES NACIONAL?

Algumas estratégias podem ajudar a pagar menos impostos no Simples Nacional:

1. Aumentar a folha de pagamento para atender ao Fator R e migrar para o Anexo III.

2. Revisar o CNAE da empresa para garantir que esteja classificado corretamente.

3. Fazer um bom planejamento financeiro, evitando oscilações no faturamento que possam aumentar a alíquota efetiva.

CONCLUSÃO

O Simples Nacional para prestadores de serviços pode ser uma ótima opção, mas exige planejamento para garantir que a tributação seja a mais vantajosa possível.

O Fator R é um elemento crucial para determinar se a empresa será tributada pelo Anexo III (mais barato) ou pelo Anexo V (mais caro), e entender esse mecanismo pode gerar grande economia de impostos.

Antes de optar pelo Simples Nacional, vale a pena fazer simulações, analisar o impacto tributário e contar com o auxílio de um contador para garantir que sua empresa esteja no regime mais vantajoso.

Fonte: Business Informativos.

RECUPERAÇÃO DE CRÉDITOS TRIBUTÁRIOS: UMA OPORTUNIDADE PARA MELHORAR A SAÚDE FINANCEIRA DA SUA EMPRESA

A recuperação de créditos tributários é um processo que permite às empresas reaver valores pagos indevidamente ou em excesso ao Fisco, contribuindo para a melhoria do fluxo de caixa e a saúde financeira do negócio. Esse direito está assegurado pela legislação brasileira e pode ser exercido por empresas de diversos portes e segmentos.

O que são créditos tributários?

Créditos tributários são valores que as empresas têm o direito de recuperar devido a pagamentos indevidos ou superiores ao necessário de tributos como ICMS, PIS, COFINS, IPI, entre outros. Esses pagamentos indevidos podem ocorrer por erros na apuração, desconhecimento de benefícios fiscais ou interpretações equivocadas da legislação tributária.

Quem tem direito à recuperação de créditos tributários?

Toda empresa que tenha efetuado pagamentos a maior ou de forma indevida possui o direito de solicitar a recuperação de créditos tributários. Isso inclui microempresas, pequenas, médias e grandes empresas, independentemente do regime tributário adotado. Até mesmo empresas enquadradas no Simples Nacional podem ter direito à recuperação, desde que tenham realizado pagamentos indevidos. Entretanto, é importante destacar que microempreendedores individuais (MEI) geralmente não têm direito a essa recuperação devido às especificidades do seu regime tributário.

Como ocorre a recuperação de créditos tributários?

O processo de recuperação envolve as seguintes etapas:

Identificação de Pagamentos Indevidos: Análise detalhada dos tributos pagos nos últimos cinco anos para identificar possíveis excessos ou equívocos.

Reunião de Documentação: Coleta de notas fiscais, guias de pagamento e outros comprovantes que evidenciem os pagamentos realizados.

Solicitação de Restituição ou Compensação: Após a identificação e comprovação dos créditos, a empresa pode solicitar a restituição dos valores ou optar pela compensação em tributos futuros.

Benefícios da recuperação de créditos tributários

A adoção dessa prática oferece diversas vantagens, tais como:

Melhoria do Fluxo de Caixa: Recuperar valores pagos indevidamente reforça a liquidez da empresa, permitindo investimentos em outras áreas.

Redução de Custos: A compensação de créditos pode diminuir os valores de tributos a serem pagos futuramente, aliviando a carga tributária.

Conformidade Fiscal: O processo de recuperação exige uma análise minuciosa das obrigações fiscais, promovendo a regularização e evitando penalidades futuras.

Considerações importantes

É fundamental que as empresas contem com profissionais especializados em direito tributário para conduzir o processo de recuperação de créditos. Uma análise inadequada ou a falta de conhecimento específico pode resultar em problemas com o Fisco.

Em resumo, a recuperação de créditos tributários é uma estratégia eficaz para empresas que desejam otimizar sua gestão financeira, garantindo o retorno de valores pagos indevidamente e promovendo uma administração fiscal mais eficiente.

Fonte: Business Informativos.

CONHEÇA OS PRINCIPAIS REGIMES TRIBUTÁRIOS DO BRASIL

Simples Nacional

O Simples Nacional é um regime simplificado de tributação, criado para facilitar a vida de microempresas (ME) e empresas de pequeno porte (EPP), que possuam um faturamento anual de até R$ 4,8 milhões. Ele unifica a arrecadação de diversos tributos, como IRPJ, CSLL, PIS, COFINS, IPI, ICMS, ISS e INSS patronal, em uma única guia de pagamento, o DAS (Documento de Arrecadação do Simples Nacional).

Características:

O Simples Nacional tem um sistema de faixas de faturamento, com alíquotas que variam de acordo com o rendimento anual da empresa. As alíquotas podem variar entre 4% a 33%, dependendo da receita bruta e da natureza da atividade.

Redução de burocracia, pois simplifica o cálculo e o pagamento de tributos em uma única guia mensal.

O regime é ideal para empresas de serviços e comércio que possuem despesas operacionais relativamente baixas e alta rotatividade de receitas.

Vantagens:

Simplicidade na gestão tributária, reduzindo custos com contabilidade e permitindo que o empresário concentre seus esforços na operação do negócio;

A possibilidade de redução da carga tributária, especialmente para negócios com margens de lucro menores e baixo faturamento;

Incentivo ao crescimento, pois mesmo com o aumento do faturamento, as faixas de tributação sobem de forma gradativa, evitando saltos abruptos na carga tributária.

Desvantagens:

Para empresas com margens de lucro elevadas, o Simples pode ser menos vantajoso, pois a alíquota incide sobre o faturamento bruto, não permitindo deduções com despesas.

Empresas que operam em segmentos com alto custo operacional podem encontrar mais dificuldade, já que o regime não permite abater essas despesas antes do cálculo dos impostos.

O Simples Nacional limita o faturamento, ou seja, empresas que crescem muito podem ser obrigadas a migrar para outro regime ao ultrapassarem o limite de R$ 4,8 milhões anuais.

Lucro Presumido

O Lucro Presumido é uma opção para empresas que faturam até R$ 78 milhões anuais e que preferem simplificar o cálculo do lucro tributável. Nesse regime, a Receita Federal presume uma margem de lucro para determinadas atividades empresariais, que serve de base para o cálculo dos tributos, independentemente do lucro real obtido pela empresa.

Características:

As margens de lucro presumidas variam conforme o tipo de atividade. Para comércio, presume-se uma margem de 8% sobre o faturamento, enquanto para prestação de serviços, a margem presumida é de 32%.

Com base nessa margem, são calculados os impostos devidos, como o IRPJ (Imposto de Renda Pessoa Jurídica) e a CSLL (Contribuição Social sobre o Lucro Líquido).

Esse regime é mais adequado para empresas que têm margens de lucro superiores àquelas presumidas pela Receita, garantindo economia tributária.

Vantagens:

Tributação previsível, já que o cálculo dos tributos é baseado no faturamento e na margem presumida, sem a necessidade de apuração detalhada do lucro real;

Empresas com altas margens de lucro podem pagar menos tributos do que se estivessem no regime de Lucro Real, onde o imposto é calculado sobre o lucro efetivo.

Desvantagens:

Não é o regime mais adequado para empresas com baixas margens de lucro ou que operam com prejuízo, já que os tributos são calculados sobre uma margem de lucro presumida, não refletindo a realidade financeira da empresa.

A empresa precisa manter uma contabilidade mais detalhada do que no Simples Nacional, além de cumprir obrigações acessórias adicionais.

Lucro Real

O Lucro Real é o regime mais complexo, mas também o mais flexível para empresas que têm variabilidade em suas margens de lucro. Ele é obrigatório para empresas com faturamento superior a R$ 78 milhões anuais, instituições financeiras e empresas que exerçam atividades específicas. Contudo, pode ser adotado por qualquer empresa, independentemente de seu faturamento.

Características:

O imposto é calculado com base no lucro líquido ajustado da empresa, após deduções permitidas por lei, como despesas operacionais, custos de produção e prejuízos fiscais acumulados.

Empresas que operam com prejuízo podem compensar esses resultados negativos em períodos subsequentes, diminuindo a base de cálculo para o IRPJ e a CSLL.

Vantagens:

Empresas com baixas margens de lucro ou que apresentem prejuízos têm a possibilidade de pagar menos tributos, já que o imposto incide sobre o lucro real, após deduções.

O regime permite maior controle sobre as deduções fiscais, o que pode ser vantajoso para empresas que possuem altos custos operacionais e precisam ajustar sua base de cálculo.

Desvantagens:

A complexidade na apuração do lucro e nas obrigações acessórias exige uma contabilidade completa e uma gestão fiscal mais rigorosa.

Empresas que têm lucros elevados podem acabar pagando mais tributos do que no Lucro Presumido ou Simples Nacional.

Como fazer a escolha correta?

Para fazer a escolha correta do regime tributário, é essencial realizar um planejamento tributário com o auxílio de um contador experiente. A análise deve considerar não apenas o faturamento atual da empresa, mas também suas projeções de crescimento, suas despesas operacionais e sua lucratividade.

Fonte: Business Informativos.

Novidades DCTFWeb: Novo Módulo de Inclusão de Tributos (MIT)

No dia 5 de dezembro de 2024, foi publicada a Instrução Normativa RFB Nº 2.237/2024, que estabelece o novo Módulo de Inclusão de Tributos (MIT) em substituição à DCTF Mensal (PGD), além de alterar o prazo da DCTFWeb para o 25º dia do mês subsequente, e retirar a obrigação de renovação anual de inatividade que era feita toda competência de janeiro na DCTF Mensal (PGD).

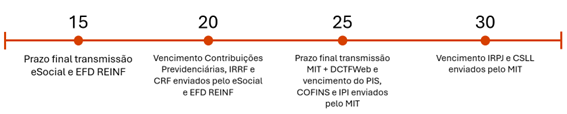

A seguir, apresentamos uma linha do tempo que indica os prazos para a transmissão de cada obrigação acessória e o vencimento de cada tributo:

Dia 15 é o prazo final para a transmissão do eSocial e EFD REINF, que continua sendo o décimo quinto dia do mês seguinte. Se esse dia cair em um feriado ou fim de semana, o prazo é prorrogado para o próximo dia útil.

Dia 20 é o prazo para o recolhimento dos débitos previdenciários e das retenções de IR e CRF, enviados pelo eSocial e EFD REINF. Vale lembrar que o vencimento do IRRF e CRF ocorre no último dia útil do segundo decêndio do mês subsequente, que pode variar e não ser necessariamente o dia 20.

Dia 25 é o prazo final para transmissão do MIT + DCTFWeb, se esse dia cair em um feriado ou fim de semana, o prazo é prorrogado para o próximo dia útil. Também é o vencimento do PIS, COFINS e IPI enviados pelo MIT.

Dia 30 é o prazo final o recolhimento do IRPJ e CSLL enviados pelo MIT. Vale lembrar que o vencimento do IRPJ e CSLL ocorre no último dia útil do mês subsequente, que pode variar e não ser necessariamente o dia 30.

Este artigo visa detalhar as principais mudanças e esclarecer as dúvidas mais comuns, caso preferir, acesse diretamente um dos tópicos a seguir:

2. MIT – Módulo de Inclusão de Tributos

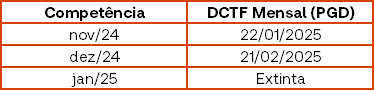

A DCTF Mensal (PGD) será extinta em janeiro de 2025. As informações antes enviadas por essa obrigação acessória deverão ser transmitidas pelo Módulo de Inclusão de Tributos – MIT, que alimentará a DCTFWeb. Contudo, é importante destacar que, em janeiro e fevereiro de 2025, ainda será necessário enviar a DCTF Mensal (PGD) referente às competências de novembro e dezembro de 2024, conforme tabela a seguir:

Com a extinção da DCTF Mensal (PGD), a obrigatoriedade de renovação anual de inatividade, anteriormente enviada em janeiro, também foi revogada. Agora, empresas inativas precisam enviar apenas o primeiro MIT e DCTFWeb sem movimento em janeiro de 2025. Após essa data, só precisarão enviar o MIT e a DCTFWeb novamente quando retomarem as atividades.

2. MIT – Módulo de Inclusão de Tributos

O MIT incluirá informações sobre os débitos apurados de tributos como PIS, COFINS, IRPJ, CSLL, IPI, CIDE, RET, entre outros, que anteriormente eram reportadas na DCTF Mensal (PGD). Inicialmente, é importante destacar que o MIT é mais simples que a DCTF Mensal (PGD), uma vez que não exige o envio dos pagamentos de DARF, somente dos débitos. A Receita Federal do Brasil vinculará automaticamente os pagamentos a partir de agora. No entanto, ainda será necessário enviar informações sobre a suspensão de pagamentos no MIT.

Inicialmente, a Receita Federal do Brasil (RFB) permitirá o envio do MIT através da importação de um arquivo com um layout pré-definido no ambiente da DCTFWeb no e-CAC. O processo funcionará da seguinte maneira: você emitirá o MIT pelo sistema Domínio, pegará o arquivo e o importará no ambiente específico do MIT dentro do e-CAC. Caso prefira, você também pode digitar manualmente as informações no e-CAC.

No futuro, a Receita Federal do Brasil (RFB) poderá disponibilizar um webservice para a comunicação, permitindo que o MIT seja transmitido de forma semelhante ao eSocial e EFD REINF. No entanto, inicialmente, o envio será realizado conforme demonstrado anteriormente.

Nas Soluções Domínio da Thomson Reuters estamos trabalhando para disponibilizar a emissão do MIT o mais rápido possível, levando em conta a previsão de liberação pela Receita Federal do Brasil no e-Cac, prevista para a primeira quinzena de fevereiro.

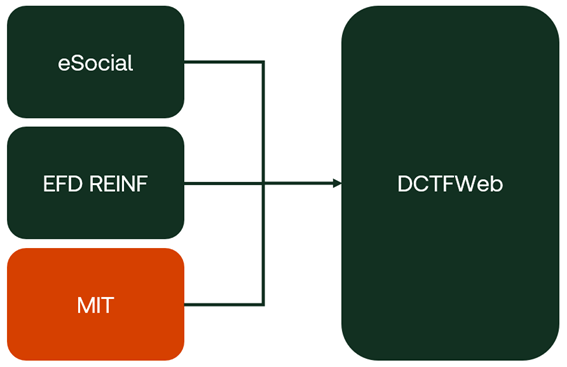

A partir de agora, a DCTFWeb será alimentada pelo eSocial, EFD REINF e MIT, conforme fluxo abaixo:

A principal mudança é o prazo de entrega, que passa a ser até o 25º dia do mês subsequente. Caso esse dia não seja útil, o prazo será estendido para o próximo dia útil.

Outra mudança é a possibilidade de emitir o DARF antes do fechamento da DCTFWeb, o que não era possível anteriormente.

Apesar de todas essas mudanças, as datas de vencimento dos tributos federais permaneceram inalteradas. Portanto, em uma única DCTFWeb, podemos ter até três vencimentos diferentes, como 20, 25 e 30, por exemplo.

A Receita Federal do Brasil (RFB) adotou a medida de permitir a emissão do DARF antes do encerramento da DCTFWeb. Assim, os tributos com vencimento no dia 20 podem ter o DARF emitido antes do prazo final da DCTFWeb, que é dia 25. Dentro do ambiente da DCTFWeb no e-Cac, você pode emitir múltiplos DARFs, selecionando os débitos de acordo com o vencimento de cada um.

Ainda com relação a isso, você pode emitir um DARF unificado para diferentes tributos, mas o vencimento será definido pela data mais próxima entre eles. Por exemplo, se os tributos vencem nos dias 20, 25 e 30, ao unificá-los em um único DARF, a data de vencimento será dia 20.

• Para transmitir o MIT e a DCTFWeb é necessário um certificado digital. Caso a empresa não possua um, pode-se usar o certificado do contador mediante uma procuração.

• Empresas enquadradas no Simples Nacional não eram obrigadas a entregar a DCTF Mensal (PGD) e, consequentemente, não são obrigadas ao MIT. Porém, se possuírem eSocial ou EFD REINF, devem entregar a DCTFWeb.

Fonte: Thomson Reuters.

A IMPORTÂNCIA DA CLASSIFICAÇÃO FISCAL

Com o advento, que não é recente, de que praticamente toda a tributação é identificada partindo do código NCM e que a adoção do código incorreto (classificação inadequada) implica em multas e formação de passivo tributário, decorrente de diferenças de impostos, se tornou fundamental classificar as mercadorias corretamente, seja na comercialização interna ou nas importações.

Centenas de empresas são autuadas diariamente em razão de divergência de código NCM e a grande maioria de forma inesperada, com multas pesadas as vezes, além da obrigatoriedade de recolhimento de valores acumulados nos anos anteriores em razão de diferenças de alíquotas aplicadas ao longo dos anos.

Classificar uma mercadoria de forma eficiente é um processo que exige cautela e pode levar muito tempo se a mercadoria for complexa ou a variedade de mercadorias for grande. Por essa razão sugerimos que o contribuinte priorize a revisão ou ratificação da classificação fiscal das mercadorias cuja movimentação financeira é maior, afinal a base de cálculo das autuações é sempre sobre esses valores.

Cada situação exige um tipo de consultoria, seja ela uma revisão, ratificação, classificação, pareceres, estudos ou laudos.

O importante é ter em mãos a segurança da classificação fiscal.

Fonte: Business Informativos.

MUDANÇA IMPEDE 21 PROFISSÕES DE ABRIREM CNPJ COMO MEI

Para qualquer pessoa que deseja começar uma pequena empresa, ou mesmo trabalhar como prestador de serviço, é abrindo um CNPJ como MEI, já que a cobrança de impostos nessa categoria é limitada e o valor é super acessível.

Atualmente, independente da sua função, do que sua empresa faz ou oferece aos clientes, o valor pago pela maioria dos microempreendedores que tem um CNPJ como MEI é de R$ 70,60 INSS, R$ 1,00 ICMS e R$ 5,00 ISS ao mês.

Com o pagamento desses R$ 71,00 por mês, você passa a ter direito de ter o seu próprio CNPJ, emitir notas fiscais para os seus clientes, participar de licitação, e até mesmo garantir os benefícios do INSS, como auxílio-doença e aposentadoria.

Mesmo que seja um regime de negócio verdadeiramente amplo, algumas atividades estão proibidas de abrir CNPJ como MEI, a exemplo de muitos profissionais que querem trabalhar como prestadores de serviços.

Mudança impede profissões de abrirem MEI

Apesar do número de atividades que podem abrir CNPJ como MEI, algumas profissões estão completamente impedidas de abrirem sua empresa nessa modalidade. Apesar de parecer preocupante, existe um motivo claro para isso.

Conforme estabelecido pela legislação do MEI, somente atividades diretamente ligadas ao comércio, indústria e serviço estão garantidas de abrir seu CNPJ na categoria MEI.

Dessa maneira, profissões que geralmente são consideradas como serviços intelectuais estão de fora da lista de atividades permitidas. Para você não ficar mais na dúvida, essas são as 21 profissões que estão impedidas de terem um CNPJ como MEI:

● Administrador

● Advogado

● Arquivista

● Arquiteto

● Contador

● Dentista

● Desenvolvedor

● Economista

● Enfermeiro

● Engenheiro

● Fisioterapeuta

● Jornalista

● Médico

● Nutricionista

● Ortodontista

● Personal trainer

● Produtor

● Programador

● Psicólogo

● Publicitário

● Veterinário

O que fazer se eu não puder ser MEI?

Se o empreendedor está impedido de abrir seu CNPJ como MEI, será necessário abrir uma microempresa (ME). Mas, é importante saber que o formato ME é bem diferente do MEI, e você será obrigado a ter que pagar um contador para ajudar com o pagamento de impostos, que serão mais altos que do MEI.

Assim, a grande diferença entre o MEI e ME são as regras tributárias fiscais relacionadas aos registros. Um lado positivo do ME é que diferente do MEI que só poderá faturar até R$ 81 mil por ano, no modelo ME esse valor pode chegar aos R$ 360 mil.

A abertura de uma microempresa se torna a melhor opção tendo em vista que é fundamentalmente necessário ter um CNPJ para ser possível emitir nota fiscal para as empresas. Mas fique atento, os impostos serão mais altos que no MEI.

Fonte: Business Informativos.