Pagamento do DAS MEI com Cartão de Crédito

A Receita Federal modernizou a gestão de tributos para Microempreendedores Individuais (MEIs), introduzindo a opção de pagamento do Documento de Arrecadação do Simples Nacional (DAS) com cartão de crédito. Esta nova modalidade visa oferecer mais flexibilidade e uma alternativa para evitar a inadimplência, que pode levar à perda de benefícios previdenciários e até ao cancelamento do CNPJ.

Como Funciona a Nova Opção:

- O que pode ser pago: A funcionalidade abrange o DAS mensal, guias de cobrança de débitos em atraso (DAS Cobrança) e o DAS de excesso de receita.

- Processo de Pagamento: O MEI deve acessar o portal PGMEI, selecionar o período desejado, clicar em “Pagar Online” e, na plataforma segura “e-Arrecada”, escolher a opção de cartão de crédito para inserir os dados e finalizar a transação.

- Custos Envolvidos: O serviço não é gratuito. Há uma “taxa de conveniência” de aproximadamente 6,5% sobre o valor do documento, cobrada pela operadora do pagamento.

Análise Estratégica: Vantagens e Riscos

A principal vantagem é a flexibilidade de caixa. Em momentos de aperto financeiro temporário, o MEI pode usar o cartão para cumprir o prazo de pagamento do DAS, adiando o desembolso para a data de vencimento da fatura do cartão e mantendo-se regular.

No entanto, existem riscos significativos:

- Custo Elevado: A taxa de conveniência torna o pagamento mais caro. Em casos de atrasos de poucos dias, a multa diária (0,33%) pode ser financeiramente menor do que a taxa fixa do cartão.

- Risco de Endividamento: O maior perigo é não pagar a fatura integral do cartão de crédito. Os juros do crédito rotativo são extremamente altos e podem transformar uma pequena obrigação fiscal em uma dívida expressiva e de difícil controle.

Recomendação Final

O pagamento do DAS com cartão de crédito deve ser encarado como uma ferramenta de emergência, a ser utilizada apenas em situações planejadas, quando há certeza de que haverá fundos para quitar a fatura do cartão integralmente. Não deve se tornar uma prática rotineira para resolver problemas crônicos de fluxo de caixa. A prioridade deve ser sempre os métodos de pagamento sem custo, como PIX, débito em conta ou boleto bancário, aliados a um bom planejamento financeiro.

TRANSFORMAÇÃO DE EMPRESÁRIO INDIVIDUAL EM SOCIEDADE LIMITADA

O modelo de Empresário Individual (EI) ainda é adotado por muitos empreendedores no Brasil. Contudo, com o avanço da legislação e a modernização do ambiente de negócios, a transformação desse modelo para Sociedade Limitada Unipessoal (SLU) tornou-se uma alternativa altamente recomendada, principalmente quando o objetivo é garantir maior proteção patrimonial, segurança jurídica e flexibilidade operacional.

Entendendo a Diferença entre EI e SLU

O Empresário Individual atua como pessoa física e jurídica ao mesmo tempo, o que significa que não há separação entre o patrimônio pessoal e o empresarial. Em caso de dívidas da empresa, os bens pessoais do titular podem ser utilizados para saldar compromissos financeiros.

Já na Sociedade Limitada Unipessoal, apesar de ser constituída por apenas um sócio, a responsabilidade é limitada ao capital social declarado, resguardando o patrimônio pessoal do empresário em situações de risco, como processos judiciais, inadimplência ou encerramento da empresa.

Principais Vantagens da Transformação

Proteção patrimonial:

Na SLU, os bens pessoais ficam resguardados contra obrigações da empresa, desde que não haja fraude ou má gestão. Esse é um ponto crítico para empreendedores que desejam proteger sua família e seus bens.

Segurança jurídica:

A SLU possui uma estrutura legal mais moderna e alinhada à legislação empresarial atual. Ela traz mais robustez aos contratos e negociações, especialmente com fornecedores e instituições financeiras.

Acesso facilitado a crédito e licitações:

Instituições bancárias, fintechs e o setor público costumam exigir modelos societários mais sólidos para concessão de crédito e participação em licitações. A SLU apresenta maior confiabilidade.

Flexibilidade para expansão e reorganização:

Ao migrar para SLU, o empresário pode futuramente incluir novos sócios, transformar a empresa em sociedade limitada tradicional ou realizar outras alterações sem a necessidade de encerrar o CNPJ.

Atualização perante os órgãos reguladores:

A Receita Federal, a Junta Comercial e outros órgãos estão cada vez mais incentivando a adoção de modelos societários mais alinhados às boas práticas de governança e conformidade. A SLU atende melhor esses critérios.

Como Funciona a Transformação?

A alteração é realizada por meio de processo na Junta Comercial, no qual o tipo jurídico da empresa é transformado de EI para SLU. Não há necessidade de encerrar o CNPJ, e o processo pode ser feito de forma simples com o suporte do contador.

Durante a transformação, são atualizados o contrato social, os dados cadastrais da empresa e, se necessário, o capital social, que precisa ser compatível com as atividades desempenhadas e a estrutura da empresa.

Fonte: Business Informativos.

NR-1 – DISPOSIÇÕES GERAIS E O GERENCIAMENTO DE RISCOS OCUPACIONAIS: O QUE SUA EMPRESA PRECISA SABER

A Norma Regulamentadora n.º1 (NR-1), recentemente atualizada em janeiro de 2025, é considerada a “porta de entrada” para todas as outras normas de segurança e saúde no trabalho no Brasil. Ela estabelece os princípios, obrigações e diretrizes gerais que servem como base para a aplicação das demais NRs. Com uma abordagem mais moderna e integrada, a norma passou por revisões significativas nos últimos anos (2020, 2021 e agora 2025), consolidando-se como uma ferramenta estratégica na gestão de riscos ocupacionais e na prevenção de acidentes e doenças relacionadas ao trabalho.

Compreender e aplicar a NR-1 é fundamental para qualquer empresa que deseje estar em conformidade com a legislação trabalhista, além de demonstrar comprometimento com a saúde, integridade e bem-estar dos seus colaboradores.

O QUE É A NR-1 E POR QUE ELA É TÃO IMPORTANTE?

A NR-1 é uma norma de caráter geral, o que significa que seus princípios se aplicam a todas as atividades econômicas e portes de empresas, públicas ou privadas. Ela organiza e define como as outras normas regulamentadoras devem ser interpretadas e implementadas, além de estabelecer regras claras de responsabilidade para empregadores e trabalhadores.

Entre suas principais funções, destacam-se:

•Definir os deveres legais relacionados à segurança e saúde do trabalho.

•Estabelecer o Gerenciamento de Riscos Ocupacionais (GRO) como eixo central da prevenção.

•Determinar a obrigatoriedade do Programa de Gerenciamento de Riscos (PGR).

•Padronizar a forma de capacitação e treinamento dos trabalhadores.

•Promover a cultura de prevenção e melhoria contínua nos ambientes laborais.

ATUALIZAÇÃO DA NR-1 EM 2025: O QUE MUDOU?

A atualização de 2025 trouxe reforços técnicos e ajustes operacionais no conteúdo da NR-1. Com foco na efetividade dos programas de prevenção, a nova redação aperfeiçoou critérios relacionados a:

•Periodicidade e revisão do PGR;

•Integração entre GRO, PGR, PCMSO e demais programas obrigatórios;

•Documentação eletrônica e sistemas de gestão digital;

•Fiscalização e evidências de conformidade;

•Treinamentos obrigatórios, especialmente em formato EAD.

•Essas mudanças visam alinhar a norma com a realidade das empresas brasileiras, tornando a aplicação prática mais eficiente e menos burocrática, sem perder a robustez técnica.

GRO – GERENCIAMENTO DE RISCOS OCUPACIONAIS: UM PROCESSO CONTÍNUO

O GRO é um sistema estruturado que tem como objetivo antecipar, reconhecer, avaliar e controlar os riscos existentes no ambiente de trabalho. Ele não é um documento específico, mas sim um conjunto de processos integrados à rotina da empresa.

Etapas do GRO

Identificação de perigos: levantamento dos agentes (físicos, químicos, biológicos, ergonômicos e mecânicos) que possam causar dano à saúde do trabalhador.

Avaliação dos riscos: análise da gravidade, probabilidade e frequência da exposição ao risco.

Controle de riscos: definição e implementação de medidas para eliminar ou reduzir os riscos identificados.

Monitoramento contínuo: reavaliação constante do ambiente e das medidas aplicadas, com base em dados, indicadores e ocorrências.

O GRO também estimula a participação dos trabalhadores na construção de ambientes mais seguros, promovendo uma cultura colaborativa e responsável.

PGR – PROGRAMA DE GERENCIAMENTO DE RISCOS: A FORMALIZAÇÃO DO GRO

O Programa de Gerenciamento de Riscos (PGR) é o documento-base que materializa o GRO. Ele pode ser elaborado de forma física ou digital e deve estar sempre disponível para consulta pelos trabalhadores, auditorias e fiscalizações.

Componentes obrigatórios do PGR

Inventário de Riscos Ocupacionais: descrição dos ambientes de trabalho, identificação dos perigos, avaliação dos riscos, classificação dos níveis de risco e registro das fontes.

Plano de Ação: conjunto de medidas preventivas, corretivas ou mitigadoras a serem adotadas para eliminar ou controlar os riscos, com prazos, responsáveis e métodos de verificação.

Quando atualizar o PGR?

A norma de 2025 reforçou que o PGR deve ser revisado em diversas situações, como:

•Mudanças no processo produtivo ou na organização do trabalho;

•Introdução de novos equipamentos, produtos ou tecnologias;

•Ocorrência de acidentes ou quase-acidentes;

•Modificação nas exigências legais ou regulamentares.

Quem está dispensado do PGR?

A NR-1 prevê exceções à obrigatoriedade do PGR para:

MEIs (Microempreendedores Individuais) sem empregados;

MEs e EPPs de grau de risco 1 ou 2, desde que não exponham seus trabalhadores a agentes físicos, químicos ou biológicos.

Nesses casos, é permitido utilizar um documento simplificado de controle de riscos ocupacionais, o que facilita a adequação das microempresas à norma sem perder o foco na prevenção.

CAPACITAÇÃO E TREINAMENTOS: NOVOS CRITÉRIOS E EXIGÊNCIAS

A capacitação é parte essencial da NR-1, que define diretrizes para todos os treinamentos exigidos pelas normas regulamentadoras. Com a atualização, as empresas devem garantir que os treinamentos:

•Sejam ministrados por profissionais qualificados;

•Possuam carga horária adequada ao conteúdo;

•Contem com métodos interativos, especialmente em treinamentos à distância (EAD);

•Sejam registrados em certificados válidos, com identificação do trabalhador, conteúdo, data, carga horária e assinatura.

Fonte: Business Informativos.

SIMPLES NACIONAL PARA PRESTADORES DE SERVIÇOS: COMO FUNCIONA?

O Simples Nacional é um regime tributário criado para facilitar a vida das micro e pequenas empresas, reunindo diversos tributos em uma única guia de pagamento. No entanto, para os prestadores de serviços, esse regime tem algumas particularidades que podem impactar diretamente na carga tributária e na escolha do anexo mais vantajoso.

Este guia detalhado ajudará você a entender como funciona o Simples Nacional para prestadores de serviços, abordando desde os critérios de enquadramento até as diferenças entre os anexos III e V, além de estratégias para pagar menos impostos dentro desse regime.

O QUE É O SIMPLES NACIONAL?

O Simples Nacional foi instituído pela Lei Complementar 123/2006 e tem como objetivo simplificar o recolhimento de tributos para microempresas (ME) e empresas de pequeno porte (EPP).

Ele unifica o pagamento de diversos impostos, como:

•Imposto de Renda da Pessoa Jurídica (IRPJ)

•Contribuição Social sobre o Lucro Líquido (CSLL)

•Programa de Integração Social (PIS)

•Contribuição para o Financiamento da Seguridade Social (COFINS)

•Imposto sobre Produtos Industrializados (IPI)

•Imposto sobre Circulação de Mercadorias e Serviços (ICMS)

•Imposto sobre Serviços de Qualquer Natureza (ISS)

•Contribuição Patronal Previdenciária (CPP)

O grande benefício do Simples Nacional é a redução da burocracia e, em alguns casos, uma carga tributária menor do que nos regimes do Lucro Presumido e Lucro Real.

QUEM PODE ADERIR AO SIMPLES NACIONAL?

Para optar pelo Simples Nacional, a empresa deve atender a alguns critérios:

•Ter faturamento anual de até R$ 4,8 milhões.

•Não possuir sócio pessoa jurídica.

•Não atuar em atividades vedadas pelo regime (como instituições financeiras).

•Estar em dia com suas obrigações fiscais.

Os prestadores de serviços podem se beneficiar do Simples Nacional, mas é importante entender que a alíquota aplicada dependerá da atividade econômica exercida e do fator R, que explicaremos mais adiante

PRESTADORES DE SERVIÇOS E OS ANEXOS DO SIMPLES NACIONAL

As atividades de prestação de serviços no Simples Nacional podem se enquadrar nos Anexos III ou V, cada um com alíquotas diferentes.

ANEXO III

Nele está contido os serviços considerados como de caráter “não intelectual”, como os serviços de manutenção, lavagem, aluguel entre muitas outras, sendo um dos anexos com mais atividades existentes, isso depente do CNAE, que corresponde a Classificação Nacional de Atividades Economicas.

ANEXO V

Se a atividade se encaixar como sendo de cunho intelectual e não estiver listada no anexo III, estará no V e sujeita ao fator R o que geraria uma aliquota majorada.

O QUE É O FATOR R E COMO ELE AFETA A TRIBUTAÇÃO?

O Fator R é um critério que pode mudar a tributação do prestador de serviços dentro do Simples Nacional. Ele funciona assim:

•Se a folha de pagamento (salários + encargos trabalhistas) for igual ou superior a 28% do faturamento bruto nos últimos 12 meses, a empresa pode ser tributada pelo Anexo III (com alíquota inicial de 6%).

•Se a folha de pagamento for inferior a 28% do faturamento, a tributação será pelo Anexo V (com alíquota inicial de 15,5%).

Exemplo prático:

•Uma empresa de consultoria faturou R$ 50.000 em um mês.

•Se seus gastos com folha de pagamento forem R$ 15.000 (30% do faturamento), ela será tributada pelo Anexo III.

•Se a folha for de apenas R$ 10.000 (20% do faturamento), ela ficará no Anexo V, pagando mais imposto.

Isso significa que, para muitas empresas, aumentar os gastos com folha de pagamento pode gerar economia tributária, tornando o Simples Nacional mais vantajoso.

COMO CALCULAR O IMPOSTO NO SIMPLES NACIONAL?

A alíquota efetiva do Simples Nacional não é fixa. Ela varia conforme a faixa de faturamento da empresa e a alíquota nominal do anexo correspondente.

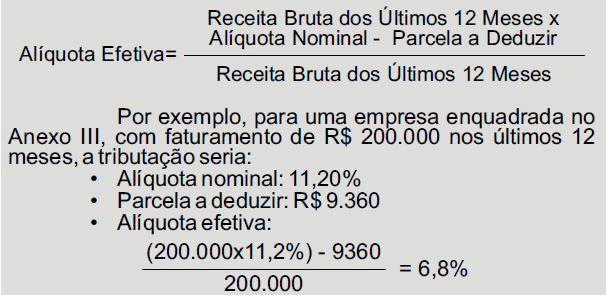

Fórmula para encontrar a alíquota efetiva é:

Dessa forma, em vez de pagar 11,2% sobre o faturamento, a empresa pagaria 6,8%.

O SIMPLES NACIONAL É SEMPRE A MELHOR OPÇÃO?

Nem sempre o Simples Nacional é o regime mais vantajoso para prestadores de serviços. O Lucro Presumido pode ser mais econômico em alguns casos, especialmente quando:

•A folha de pagamento é baixa e a empresa fica no Anexo V.

•O faturamento anual está próximo do limite de R$ 4,8 milhões.

•A empresa tem muitos clientes que retêm tributos na fonte, dificultando o aproveitamento do crédito tributário.

Antes de escolher o regime tributário, é fundamental fazer simulações e contar com o apoio de um contador.

COMO REDUZIR A CARGA TRIBUTÁRIA NO SIMPLES NACIONAL?

Algumas estratégias podem ajudar a pagar menos impostos no Simples Nacional:

1. Aumentar a folha de pagamento para atender ao Fator R e migrar para o Anexo III.

2. Revisar o CNAE da empresa para garantir que esteja classificado corretamente.

3. Fazer um bom planejamento financeiro, evitando oscilações no faturamento que possam aumentar a alíquota efetiva.

CONCLUSÃO

O Simples Nacional para prestadores de serviços pode ser uma ótima opção, mas exige planejamento para garantir que a tributação seja a mais vantajosa possível.

O Fator R é um elemento crucial para determinar se a empresa será tributada pelo Anexo III (mais barato) ou pelo Anexo V (mais caro), e entender esse mecanismo pode gerar grande economia de impostos.

Antes de optar pelo Simples Nacional, vale a pena fazer simulações, analisar o impacto tributário e contar com o auxílio de um contador para garantir que sua empresa esteja no regime mais vantajoso.

Fonte: Business Informativos.

RECUPERAÇÃO DE CRÉDITOS TRIBUTÁRIOS: UMA OPORTUNIDADE PARA MELHORAR A SAÚDE FINANCEIRA DA SUA EMPRESA

A recuperação de créditos tributários é um processo que permite às empresas reaver valores pagos indevidamente ou em excesso ao Fisco, contribuindo para a melhoria do fluxo de caixa e a saúde financeira do negócio. Esse direito está assegurado pela legislação brasileira e pode ser exercido por empresas de diversos portes e segmentos.

O que são créditos tributários?

Créditos tributários são valores que as empresas têm o direito de recuperar devido a pagamentos indevidos ou superiores ao necessário de tributos como ICMS, PIS, COFINS, IPI, entre outros. Esses pagamentos indevidos podem ocorrer por erros na apuração, desconhecimento de benefícios fiscais ou interpretações equivocadas da legislação tributária.

Quem tem direito à recuperação de créditos tributários?

Toda empresa que tenha efetuado pagamentos a maior ou de forma indevida possui o direito de solicitar a recuperação de créditos tributários. Isso inclui microempresas, pequenas, médias e grandes empresas, independentemente do regime tributário adotado. Até mesmo empresas enquadradas no Simples Nacional podem ter direito à recuperação, desde que tenham realizado pagamentos indevidos. Entretanto, é importante destacar que microempreendedores individuais (MEI) geralmente não têm direito a essa recuperação devido às especificidades do seu regime tributário.

Como ocorre a recuperação de créditos tributários?

O processo de recuperação envolve as seguintes etapas:

Identificação de Pagamentos Indevidos: Análise detalhada dos tributos pagos nos últimos cinco anos para identificar possíveis excessos ou equívocos.

Reunião de Documentação: Coleta de notas fiscais, guias de pagamento e outros comprovantes que evidenciem os pagamentos realizados.

Solicitação de Restituição ou Compensação: Após a identificação e comprovação dos créditos, a empresa pode solicitar a restituição dos valores ou optar pela compensação em tributos futuros.

Benefícios da recuperação de créditos tributários

A adoção dessa prática oferece diversas vantagens, tais como:

Melhoria do Fluxo de Caixa: Recuperar valores pagos indevidamente reforça a liquidez da empresa, permitindo investimentos em outras áreas.

Redução de Custos: A compensação de créditos pode diminuir os valores de tributos a serem pagos futuramente, aliviando a carga tributária.

Conformidade Fiscal: O processo de recuperação exige uma análise minuciosa das obrigações fiscais, promovendo a regularização e evitando penalidades futuras.

Considerações importantes

É fundamental que as empresas contem com profissionais especializados em direito tributário para conduzir o processo de recuperação de créditos. Uma análise inadequada ou a falta de conhecimento específico pode resultar em problemas com o Fisco.

Em resumo, a recuperação de créditos tributários é uma estratégia eficaz para empresas que desejam otimizar sua gestão financeira, garantindo o retorno de valores pagos indevidamente e promovendo uma administração fiscal mais eficiente.

Fonte: Business Informativos.

RECEITA FEDERAL LANÇOU FERRAMENTA PARA PROTEÇÃO DO CPF

A Receita Federal, visando ampliar a segurança digital e a proteção dos dados dos cidadãos, lançou a ferramenta:

Proteção do CPF – Permissão para Participar de CNPJ

Essa nova funcionalidade oferecerá ao cidadão, de forma intuitiva, a possibilidade de impedir que o seu CPF seja incluído de forma indesejada no quadro societário de empresas e demais sociedades. Trata-se de uma funcionalidade gratuita, que protege o CPF do cidadão em todo o território nacional. Além disso, abrange todos os órgãos registradores (Juntas Comerciais, Cartórios de Registro de Pessoas Jurídicas e OAB) e alcança todos os tipos jurídicos, incluindo o Microempreendedor Individual – MEI e Inova Simples. Com o CPF protegido, caso deseje participar de algum CNPJ, o cidadão poderá reverter o impedimento de forma simples, acessando a mesma funcionalidade e alterando a situação.

Este recurso representa um marco no âmbito da segurança digital e na proteção dos dados dos cidadãos. Com o aumento das tentativas de fraudes envolvendo dados pessoais, e a crescente sofisticação das ameaças cibernéticas, tornou-se imperativo desenvolver medidas proativas para garantir a segurança das informações dos brasileiros. Para ter acesso à funcionalidade, o cidadão deverá acessar o atual Portal Nacional da Redesim, disponível na página: https://www.gov.br/empresas-e-negocios/pt-br/redesim e também no canal de Serviços

Digitais da Receita Federal:

https://servicos.receitafederal.gov.br, selecionar a opção “Proteger meu CPF” e logar com sua conta GOV.BR.

Acesso à Funcionalidade:

● Canais Disponíveis: Através do Portal Nacional da Redesim e do canal de Serviços Digitais da Receita Federal.

● Login Necessário: Os cidadãos devem acessar com sua conta GOV.BR.

Considerando os números de contas cadastradas no Governo Federal, mais de 155 milhões de brasileiros podem se beneficiar dessa nova ferramenta.

Em meio ao aumento de tentativas de fraude e sofisticação das ameaças cibernéticas, torna-se essencial desenvolver medidas proativas.

Fonte: Business Informativos.

RESTITUIÇÃO DO SIMPLES NACIONAL: O QUE É E COMO SOLICITAR?

O que é a restituição do Simples Nacional?

A restituição no Simples Nacional corresponde ao pedido de devolução de valores pagos a maior ou indevidamente. Isso pode ocorrer por erro no cálculo dos tributos, pagamento duplicado de guias do Documento de Arrecadação do Simples Nacional (DAS) ou outros equívocos contábeis.

Desde 2017, o procedimento foi digitalizado e pode ser realizado eletronicamente, proporcionando maior agilidade aos contribuintes.

Tributos passíveis de restituição

Os impostos recolhidos pelo DAS e passíveis de restituição incluem:

● PIS (Programa de Integração Social);

● COFINS (Contribuição para o Financiamento da Seguridade Social);

● INSS (Instituto Nacional do Seguro Social);

● IRPJ (Imposto de Renda Pessoa Jurídica);

● CPP (Contribuição Patronal Previdenciária);

● CSLL (Contribuição Social sobre o Lucro Líquido);

● IPI (Imposto sobre Produtos Industrializados).

Importante destacar que os tributos estaduais e municipais, como ICMS e ISS, não podem ser restituídos pela Receita Federal e devem ser solicitados diretamente aos estados e municípios.

Como identificar pagamentos indevidos

Para verificar se houve pagamento indevido de tributos, é necessário consultar o extrato de recolhimento do Simples Nacional no portal da Receita Federal e conferir os seguintes documentos contábeis:

● Notas fiscais emitidas no período;

● Registros de CFOP (Código Fiscal de Operações e Prestações);

● Informativos de ICMS ST (Substituição Tributária);

● Comprovantes de pagamento do ISS.

A análise detalhada desses documentos pode ser feita por um contador para evitar erros e garantir que a solicitação seja procedente.

Procedimento para solicitação da restituição

O pedido de restituição deve ser realizado por meio do Portal do Simples Nacional ou pelo e-CAC da Receita Federal, seguindo os seguintes passos:

Acessar o portal e selecionar Simples Nacional > Simples Serviços > Restituição e Compensação.

Utilizar o aplicativo Pedido Eletrônico de Restituição.

Informar os dados exigidos, incluindo:

●Período de apuração;

●Número do DAS referente ao pagamento indevido;

●CNPJ da empresa;

●Valor pago indevidamente;

●Dados bancários para recebimento do reembolso

Enviar a solicitação e acompanhar o status no portal.

O pedido pode ser feito para pagamentos realizados nos últimos cinco anos. Valores referentes a períodos inferiores a quatro meses ou superiores a esse prazo não são elegíveis para restituição.

Prazos e procedimentos para devolução

O prazo para devolução dos valores varia entre 30 e 60 dias, dependendo da análise da Receita Federal. Caso o contribuinte possua débitos tributários, a quantia será automaticamente compensada para redução dessas pendências.

Fiscalização e conformidade fiscal

A solicitação da restituição não implica necessariamente em fiscalização direta, mas a Receita Federal pode requisitar documentos complementares para comprovação dos valores pagos. Empresas devem manter registros fiscais organizados, pois o Fisco tem até cinco anos para auditar e validar os valores restituídos.

Como acompanhar o pedido

O contribuinte pode acompanhar a situação da solicitação pelo aplicativo Pedido Eletrônico de Restituição.

O status pode apresentar três possibilidades:

●Deferido total: o pedido foi aprovado, e o valor será depositado na conta bancária informada;

●Restituído: o pagamento já foi realizado;

●Cancelado: a solicitação foi cancelada por iniciativa do contribuinte ou por determinação da Receita Federal.

Compensação tributária

Se a empresa possuir débitos em aberto, a Receita Federal poderá utilizar o valor da restituição para compensar tributos em atraso, evitando encargos adicionais e juros sobre os valores devidos.

O processo de restituição de tributos no Simples Nacional é uma oportunidade para micro e pequenas empresas recuperarem valores pagos indevidamente. Para garantir a efetividade do procedimento, é essencial seguir corretamente os trâmites exigidos pela Receita Federal, contar com assessoria contábil e manter a documentação organizada. Dessa forma, é possível evitar problemas fiscais e otimizar a gestão tributária do negócio.

Fonte: Business Informativos.

RECONTRATAÇÃO DE FUNCIONÁRIOS COMO MEI: O QUE MUDOU COM A REFORMA TRABALHISTA

Após a Reforma Trabalhista, a possibilidade de demissão e recontratação de funcionários como Microempreendedores Individuais (MEI) tornou-se um tema polêmico e repleto de dúvidas no ambiente corporativo. Embora seja uma prática permitida em algumas condições, é necessário observar um intervalo mínimo de 18 meses entre a demissão e a recontratação para evitar fraudes e assegurar o cumprimento das normas legais.

Especialistas alertam que, além do prazo, a empresa deve atentar para questões como manutenção de salários e formalização do novo contrato, evitando riscos trabalhistas e assegurando a regularidade da operação.

O que constitui a recontratação de funcionários?

A recontratação de funcionários refere-se ao processo pelo qual uma empresa readmite um colaborador previamente desligado. Embora não seja uma prática rotineira, algumas organizações recorrem a essa estratégia para preencher vagas específicas ou reintegrar talentos que já conhecem a cultura e os processos internos.

Segundo especialistas em Recursos Humanos, a readmissão pode ser uma oportunidade vantajosa tanto para a empresa quanto para o funcionário, desde que realizada dentro dos parâmetros legais estabelecidos.

Recontratação como MEI: possibilidades e restrições

Com a Reforma Trabalhista, a contratação de ex-funcionários como MEI (Microempreendedor Individual) passou a ser uma alternativa para algumas empresas. No entanto, essa prática está sujeita a condições específicas que devem ser rigorosamente observadas para evitar implicações legais.

Principais pontos a considerar:

● Período de carência: a legislação estabelece um intervalo mínimo de 18 meses entre a demissão e a prestação de serviços como MEI. Essa regra visa evitar fraudes trabalhistas e garantir que a relação de emprego não seja mascarada sob a figura de prestação de serviços;

● Exceções: a contagem dos 18 meses pode ser interrompida se os sócios ou titulares da empresa forem aposentados, permitindo uma recontratação antes desse prazo.

Aspectos legais e validade da operação

A contratação de um ex-funcionário como MEI não é proibida, mas requer atenção a diversos aspectos legais para assegurar a validade da operação.

Conformidade com a lei:

● Vínculo empregatício: a relação de trabalho deve ser genuína como prestação de serviços, sem características típicas de um contrato de emprego, como subordinação direta, habitualidade e pessoalidade;

● Natureza do contrato: deve-se formalizar um contrato de prestação de serviços claro, especificando as responsabilidades e condições acordadas entre as partes.

Cuidados essenciais na recontratação de funcionários

Para evitar que a recontratação seja interpretada como fraude trabalhista, é fundamental que as empresas adotem medidas preventivas e sigam as melhores práticas legais.

Manutenção da transparência

Comunicação clara: informar de maneira transparente os motivos da demissão anterior e os termos da nova contratação como MEI.

Evitar redução indevida de salário

Proporcionalidade: qualquer ajuste salarial deve ser proporcional à redução de jornada de trabalho, respeitando os limites legais para não invalidar a rescisão contratual anterior.

Registro adequado da nova contratação

Carteira de trabalho: a readmissão deve ser formalizada com um novo registro na Carteira de Trabalho e Previdência Social (CTPS), configurando uma nova relação de emprego.

Contagem do tempo de serviço

Período aquisitivo: caso o funcionário abandone o emprego e não seja recontratado dentro de 60 dias, ele poderá perder direitos como férias proporcionais durante o novo período aquisitivo.

Impactos da reforma trabalhista nas relações de trabalho

A Reforma Trabalhista trouxe significativas mudanças no cenário das relações de trabalho no Brasil, buscando flexibilizar as contratações e adaptar as normas às novas dinâmicas de mercado.

Benefícios e desafios:

● Flexibilização: permite maior liberdade na negociação de contratos, adaptando-se às necessidades específicas de empresas e trabalhadores;

● Segurança jurídica: estabelece regras claras para evitar práticas abusivas, promovendo um ambiente de trabalho mais justo e equilibrado.

O papel do MEI na estratégia de Recursos Humanos das empresas

A contratação de MEIs pode ser uma estratégia eficiente para empresas que buscam reduzir custos e aumentar a flexibilidade na gestão de pessoal. No entanto, é essencial que essa prática seja conduzida de forma ética e dentro dos parâmetros legais para garantir a sustentabilidade e a reputação da organização.

Vantagens:

● Redução de custos: menor encargos trabalhistas comparados aos contratos de emprego tradicionais;

● Flexibilidade: possibilidade de contratar profissionais especializados para projetos específicos sem compromissos de longo prazo.

A recontratação de funcionários como MEI, após a Reforma Trabalhista, apresenta-se como uma alternativa viável, desde que observadas as condições legais e adotadas práticas transparentes. Empresas devem avaliar cuidadosamente os motivos e as condições da readmissão para assegurar benefícios mútuos e evitar riscos legais.

Fonte: Business Informativos.

MEI: CALENDÁRIO DE OBRIGAÇÕES DE 2025

Pagamento do DAS

Todo microempreendedor MEI vinculado precisa realizar o pagamento do Documento de Arrecadação do Simples Nacional (DAS), através deste boleto mensal os empreendedores ficam de acordo com o recolhimento de impostos bem como da contribuição social.

O DAS é um documento que vence no dia 20 de cada mês, é reajustado todos os anos, de acordo com o aumento do salário mínimo.

Na guia está incluso a contribuição do MEI ao INSS, que corresponde a 5% do salário mínimo.

Obrigações anuais para o MEI em 2025

Dia 31 de maio é o prazo final para declarar a DASN-SIMEI, o faturamento anual de 2024 para a Receita Federal. Os valores devem ser apresentados através da Declaração Anual do Simples Nacional do Microempreendedor Individual (DASN-SIMEI).

O DASN-SIMEI funciona como uma espécie de imposto de renda das empresas, logo, é uma declaração obrigatória que todo Microempreendedor Individual precisa entregar. O procedimento é realizado direto no Portal do empreendedor.

Na declaração deve estar expresso os valores de todas as vendas e prestações de serviços. Também se contratou um funcionário (limite da categoria). Em caso de não declaração o empreendedor estará sujeito a multa e fica com o CNPJ irregular.

Mudanças na Nota Fiscal em abril de 2025

A partir do dia primeiro de abril, o MEI precisará se atentar às exigências fiscais estabelecidas pela Nota Técnica 2024.001 da Receita Federal. Uma mudança que traz a atualização na emissão da Nota Fiscal Eletrônica (NFe) e Nota Fiscal do Consumidor Eletrônica (NFC-e).

Sendo assim, a partir de abril o MEI estará obrigado a incluir o Código de Regime Tributário (CRT) “4 Simples Nacional Microempreendedor Individual MEI” pelo microempreendedor sempre que houver a necessidade de emitir a NF-e, ou NFC-e.

Fonte: Business Informativos.

MEI: SAIBA COMO FAZER O FLUXO DE CAIXA E MELHORAR SUA GESTÃO FINANCEIRA

Manter as finanças do seu Microempreendimento Individual (MEI) é parte importante do planejamento para alcançar o sucesso e crescimento do negócio.

O fluxo de caixa, que controla todas as entradas e saídas de dinheiro, é uma ferramenta indispensável para uma gestão financeira eficiente.

Confira como realizar um fluxo de caixa eficaz, garantindo o controle financeiro e facilitando a tomada de decisões estratégicas.

O que é o fluxo de caixa?

O fluxo de caixa é um registro detalhado de todas as movimentações financeiras do seu negócio, incluindo receitas e despesas. Ele oferece uma visão clara da saúde financeira do empreendimento, ajudando a planejar e tomar decisões importantes.

Por exemplo, em uma loja de roupas, as receitas incluem as vendas das peças, enquanto as despesas envolvem a compra de tecidos, pagamento de funcionários, contas de luz e aluguel.

Como fazer o fluxo de caixa para MEI?

Existem várias maneiras de fazer o fluxo de caixa para um MEI, desde planilhas eletrônicas até plataformas de contabilidade online.

O importante é escolher um método que seja fácil de usar e manter atualizado. Confira as etapas essenciais para organizar as finanças do seu MEI:

● Defina o período de análise: determine se o fluxo de caixa será mensal, trimestral ou anual;

● Registre as receitas: liste todas as fontes de receita do seu negócio, como vendas de produtos ou serviços;

● Registre as despesas: anote todas as despesas, como matéria-prima, aluguel, salários, impostos e contas de água, luz e internet;

● Classifique as despesas: separe as despesas em categorias, como operacionais, fixas e variáveis, para um melhor controle financeiro;

● Calcule o lucro: subtraia o total das despesas do total das receitas para determinar o lucro;

● Analise e interprete os resultados: identifique padrões e tendências ao longo do tempo para melhorar o planejamento financeiro;

● Faça projeções: com base nos resultados, faça projeções futuras para planejar investimentos e necessidades de capital de giro;

● Utilize ferramentas de apoio: utilize planilhas, sistemas de gestão financeira ou aplicativos específicos para facilitar o controle do fluxo de caixa;

● Atualize regularmente: revise e atualize o fluxo de caixa periodicamente para garantir a precisão das informações.

Fonte: Business Informativos.