RECUPERAÇÃO DE CRÉDITOS TRIBUTÁRIOS: UMA OPORTUNIDADE PARA MELHORAR A SAÚDE FINANCEIRA DA SUA EMPRESA

A recuperação de créditos tributários é um processo que permite às empresas reaver valores pagos indevidamente ou em excesso ao Fisco, contribuindo para a melhoria do fluxo de caixa e a saúde financeira do negócio. Esse direito está assegurado pela legislação brasileira e pode ser exercido por empresas de diversos portes e segmentos.

O que são créditos tributários?

Créditos tributários são valores que as empresas têm o direito de recuperar devido a pagamentos indevidos ou superiores ao necessário de tributos como ICMS, PIS, COFINS, IPI, entre outros. Esses pagamentos indevidos podem ocorrer por erros na apuração, desconhecimento de benefícios fiscais ou interpretações equivocadas da legislação tributária.

Quem tem direito à recuperação de créditos tributários?

Toda empresa que tenha efetuado pagamentos a maior ou de forma indevida possui o direito de solicitar a recuperação de créditos tributários. Isso inclui microempresas, pequenas, médias e grandes empresas, independentemente do regime tributário adotado. Até mesmo empresas enquadradas no Simples Nacional podem ter direito à recuperação, desde que tenham realizado pagamentos indevidos. Entretanto, é importante destacar que microempreendedores individuais (MEI) geralmente não têm direito a essa recuperação devido às especificidades do seu regime tributário.

Como ocorre a recuperação de créditos tributários?

O processo de recuperação envolve as seguintes etapas:

Identificação de Pagamentos Indevidos: Análise detalhada dos tributos pagos nos últimos cinco anos para identificar possíveis excessos ou equívocos.

Reunião de Documentação: Coleta de notas fiscais, guias de pagamento e outros comprovantes que evidenciem os pagamentos realizados.

Solicitação de Restituição ou Compensação: Após a identificação e comprovação dos créditos, a empresa pode solicitar a restituição dos valores ou optar pela compensação em tributos futuros.

Benefícios da recuperação de créditos tributários

A adoção dessa prática oferece diversas vantagens, tais como:

Melhoria do Fluxo de Caixa: Recuperar valores pagos indevidamente reforça a liquidez da empresa, permitindo investimentos em outras áreas.

Redução de Custos: A compensação de créditos pode diminuir os valores de tributos a serem pagos futuramente, aliviando a carga tributária.

Conformidade Fiscal: O processo de recuperação exige uma análise minuciosa das obrigações fiscais, promovendo a regularização e evitando penalidades futuras.

Considerações importantes

É fundamental que as empresas contem com profissionais especializados em direito tributário para conduzir o processo de recuperação de créditos. Uma análise inadequada ou a falta de conhecimento específico pode resultar em problemas com o Fisco.

Em resumo, a recuperação de créditos tributários é uma estratégia eficaz para empresas que desejam otimizar sua gestão financeira, garantindo o retorno de valores pagos indevidamente e promovendo uma administração fiscal mais eficiente.

Fonte: Business Informativos.

RESTITUIÇÃO DO SIMPLES NACIONAL: O QUE É E COMO SOLICITAR?

O que é a restituição do Simples Nacional?

A restituição no Simples Nacional corresponde ao pedido de devolução de valores pagos a maior ou indevidamente. Isso pode ocorrer por erro no cálculo dos tributos, pagamento duplicado de guias do Documento de Arrecadação do Simples Nacional (DAS) ou outros equívocos contábeis.

Desde 2017, o procedimento foi digitalizado e pode ser realizado eletronicamente, proporcionando maior agilidade aos contribuintes.

Tributos passíveis de restituição

Os impostos recolhidos pelo DAS e passíveis de restituição incluem:

● PIS (Programa de Integração Social);

● COFINS (Contribuição para o Financiamento da Seguridade Social);

● INSS (Instituto Nacional do Seguro Social);

● IRPJ (Imposto de Renda Pessoa Jurídica);

● CPP (Contribuição Patronal Previdenciária);

● CSLL (Contribuição Social sobre o Lucro Líquido);

● IPI (Imposto sobre Produtos Industrializados).

Importante destacar que os tributos estaduais e municipais, como ICMS e ISS, não podem ser restituídos pela Receita Federal e devem ser solicitados diretamente aos estados e municípios.

Como identificar pagamentos indevidos

Para verificar se houve pagamento indevido de tributos, é necessário consultar o extrato de recolhimento do Simples Nacional no portal da Receita Federal e conferir os seguintes documentos contábeis:

● Notas fiscais emitidas no período;

● Registros de CFOP (Código Fiscal de Operações e Prestações);

● Informativos de ICMS ST (Substituição Tributária);

● Comprovantes de pagamento do ISS.

A análise detalhada desses documentos pode ser feita por um contador para evitar erros e garantir que a solicitação seja procedente.

Procedimento para solicitação da restituição

O pedido de restituição deve ser realizado por meio do Portal do Simples Nacional ou pelo e-CAC da Receita Federal, seguindo os seguintes passos:

Acessar o portal e selecionar Simples Nacional > Simples Serviços > Restituição e Compensação.

Utilizar o aplicativo Pedido Eletrônico de Restituição.

Informar os dados exigidos, incluindo:

●Período de apuração;

●Número do DAS referente ao pagamento indevido;

●CNPJ da empresa;

●Valor pago indevidamente;

●Dados bancários para recebimento do reembolso

Enviar a solicitação e acompanhar o status no portal.

O pedido pode ser feito para pagamentos realizados nos últimos cinco anos. Valores referentes a períodos inferiores a quatro meses ou superiores a esse prazo não são elegíveis para restituição.

Prazos e procedimentos para devolução

O prazo para devolução dos valores varia entre 30 e 60 dias, dependendo da análise da Receita Federal. Caso o contribuinte possua débitos tributários, a quantia será automaticamente compensada para redução dessas pendências.

Fiscalização e conformidade fiscal

A solicitação da restituição não implica necessariamente em fiscalização direta, mas a Receita Federal pode requisitar documentos complementares para comprovação dos valores pagos. Empresas devem manter registros fiscais organizados, pois o Fisco tem até cinco anos para auditar e validar os valores restituídos.

Como acompanhar o pedido

O contribuinte pode acompanhar a situação da solicitação pelo aplicativo Pedido Eletrônico de Restituição.

O status pode apresentar três possibilidades:

●Deferido total: o pedido foi aprovado, e o valor será depositado na conta bancária informada;

●Restituído: o pagamento já foi realizado;

●Cancelado: a solicitação foi cancelada por iniciativa do contribuinte ou por determinação da Receita Federal.

Compensação tributária

Se a empresa possuir débitos em aberto, a Receita Federal poderá utilizar o valor da restituição para compensar tributos em atraso, evitando encargos adicionais e juros sobre os valores devidos.

O processo de restituição de tributos no Simples Nacional é uma oportunidade para micro e pequenas empresas recuperarem valores pagos indevidamente. Para garantir a efetividade do procedimento, é essencial seguir corretamente os trâmites exigidos pela Receita Federal, contar com assessoria contábil e manter a documentação organizada. Dessa forma, é possível evitar problemas fiscais e otimizar a gestão tributária do negócio.

Fonte: Business Informativos.

CONHEÇA OS PRINCIPAIS REGIMES TRIBUTÁRIOS DO BRASIL

Simples Nacional

O Simples Nacional é um regime simplificado de tributação, criado para facilitar a vida de microempresas (ME) e empresas de pequeno porte (EPP), que possuam um faturamento anual de até R$ 4,8 milhões. Ele unifica a arrecadação de diversos tributos, como IRPJ, CSLL, PIS, COFINS, IPI, ICMS, ISS e INSS patronal, em uma única guia de pagamento, o DAS (Documento de Arrecadação do Simples Nacional).

Características:

O Simples Nacional tem um sistema de faixas de faturamento, com alíquotas que variam de acordo com o rendimento anual da empresa. As alíquotas podem variar entre 4% a 33%, dependendo da receita bruta e da natureza da atividade.

Redução de burocracia, pois simplifica o cálculo e o pagamento de tributos em uma única guia mensal.

O regime é ideal para empresas de serviços e comércio que possuem despesas operacionais relativamente baixas e alta rotatividade de receitas.

Vantagens:

Simplicidade na gestão tributária, reduzindo custos com contabilidade e permitindo que o empresário concentre seus esforços na operação do negócio;

A possibilidade de redução da carga tributária, especialmente para negócios com margens de lucro menores e baixo faturamento;

Incentivo ao crescimento, pois mesmo com o aumento do faturamento, as faixas de tributação sobem de forma gradativa, evitando saltos abruptos na carga tributária.

Desvantagens:

Para empresas com margens de lucro elevadas, o Simples pode ser menos vantajoso, pois a alíquota incide sobre o faturamento bruto, não permitindo deduções com despesas.

Empresas que operam em segmentos com alto custo operacional podem encontrar mais dificuldade, já que o regime não permite abater essas despesas antes do cálculo dos impostos.

O Simples Nacional limita o faturamento, ou seja, empresas que crescem muito podem ser obrigadas a migrar para outro regime ao ultrapassarem o limite de R$ 4,8 milhões anuais.

Lucro Presumido

O Lucro Presumido é uma opção para empresas que faturam até R$ 78 milhões anuais e que preferem simplificar o cálculo do lucro tributável. Nesse regime, a Receita Federal presume uma margem de lucro para determinadas atividades empresariais, que serve de base para o cálculo dos tributos, independentemente do lucro real obtido pela empresa.

Características:

As margens de lucro presumidas variam conforme o tipo de atividade. Para comércio, presume-se uma margem de 8% sobre o faturamento, enquanto para prestação de serviços, a margem presumida é de 32%.

Com base nessa margem, são calculados os impostos devidos, como o IRPJ (Imposto de Renda Pessoa Jurídica) e a CSLL (Contribuição Social sobre o Lucro Líquido).

Esse regime é mais adequado para empresas que têm margens de lucro superiores àquelas presumidas pela Receita, garantindo economia tributária.

Vantagens:

Tributação previsível, já que o cálculo dos tributos é baseado no faturamento e na margem presumida, sem a necessidade de apuração detalhada do lucro real;

Empresas com altas margens de lucro podem pagar menos tributos do que se estivessem no regime de Lucro Real, onde o imposto é calculado sobre o lucro efetivo.

Desvantagens:

Não é o regime mais adequado para empresas com baixas margens de lucro ou que operam com prejuízo, já que os tributos são calculados sobre uma margem de lucro presumida, não refletindo a realidade financeira da empresa.

A empresa precisa manter uma contabilidade mais detalhada do que no Simples Nacional, além de cumprir obrigações acessórias adicionais.

Lucro Real

O Lucro Real é o regime mais complexo, mas também o mais flexível para empresas que têm variabilidade em suas margens de lucro. Ele é obrigatório para empresas com faturamento superior a R$ 78 milhões anuais, instituições financeiras e empresas que exerçam atividades específicas. Contudo, pode ser adotado por qualquer empresa, independentemente de seu faturamento.

Características:

O imposto é calculado com base no lucro líquido ajustado da empresa, após deduções permitidas por lei, como despesas operacionais, custos de produção e prejuízos fiscais acumulados.

Empresas que operam com prejuízo podem compensar esses resultados negativos em períodos subsequentes, diminuindo a base de cálculo para o IRPJ e a CSLL.

Vantagens:

Empresas com baixas margens de lucro ou que apresentem prejuízos têm a possibilidade de pagar menos tributos, já que o imposto incide sobre o lucro real, após deduções.

O regime permite maior controle sobre as deduções fiscais, o que pode ser vantajoso para empresas que possuem altos custos operacionais e precisam ajustar sua base de cálculo.

Desvantagens:

A complexidade na apuração do lucro e nas obrigações acessórias exige uma contabilidade completa e uma gestão fiscal mais rigorosa.

Empresas que têm lucros elevados podem acabar pagando mais tributos do que no Lucro Presumido ou Simples Nacional.

Como fazer a escolha correta?

Para fazer a escolha correta do regime tributário, é essencial realizar um planejamento tributário com o auxílio de um contador experiente. A análise deve considerar não apenas o faturamento atual da empresa, mas também suas projeções de crescimento, suas despesas operacionais e sua lucratividade.

Fonte: Business Informativos.

DCTF ESTÁ EXTINTA PARA OS FATOS GERADORES A PARTIR DE 2025. ADECLARAÇÃO DE DÉBITOS SERÁ APRESENTADA EXCLUSIVAMENTE PELA DCTFWEB.

Instrução Normativa RFB n° 2.237/2024 introduz módulo para inclusão de tributos e modifica obrigações fiscais para empresas em todo o país.

A Receita Federal do Brasil publicou no Diário Oficial da União a Instrução Normativa RFB nº 2.237/2024, que estabelece a substituição da Declaração de Débitos e Créditos Tributários Federais (DCTF) pela DCTFWeb a partir de janeiro de 2025. A medida revoga a Instrução Normativa nº 2.005/2021, que regulamentava a DCTF convencional.

Dentre as melhorias destaca-se:

-Ampliação do prazo de entrega da DCTFWeb, que passará para o dia 25 do mês seguinte ao de ocorrência dos fatos geradores;

-Dispensa da renovação anual da declaração de inatividade prestada na DCTF PGD;

-Possibilidade de importação de arquivos com débitos e suspensões para alimentação do MIT. Arquivo no formato JSON.

-Possibilidade de geração de DCTFWeb sem movimento a partir do próprio Portal da DCTFWeb, no e- CAC, via transmissão de MIT sem movimento;

-Possibilidade de geração de Darf antes da transmissão da DCTFWeb, reduzindo a necessidade de utilização do Sicalcweb;

-Otimização da sistemática de declaração de débitos em cotas;

-Redução das obrigações acessórias, com a extinção da DCTF PGD;

-Permissão para assinatura da DCTFWeb de contribuintes pessoas físicas por meio da conta GOV.BR.

As alterações introduzidas pela IN RFB nº 2.237/2024, e com a entrada em vigor da nova instrução normativa, a DCTF convencional será gradativamente descontinuada e substituída pela DCTFWeb, que passará a englobar uma maior variedade de tributos.

A norma também detalha a criação do Módulo de Inclusão de Tributos (MIT), um recurso destinado à inserção de débitos antes declarados por meio do Programa Gerador da DCTF (PGD DCTF).

DCTFWeb e a inclusão de novos tributos

Até então, a obrigatoriedade de entrega da DCTFWeb era restrita a determinados tributos federais. Contudo, a partir de janeiro de 2025, a obrigação será ampliada para incluir contribuintes do Imposto sobre Produtos Industrializados (IPI), que anteriormente não estavam contemplados nessa exigência. Esses contribuintes deverão utilizar exclusivamente a DCTFWeb, uma vez que a DCTF convencional será descontinuada.

Estrutura e base de dados da DCTFWeb

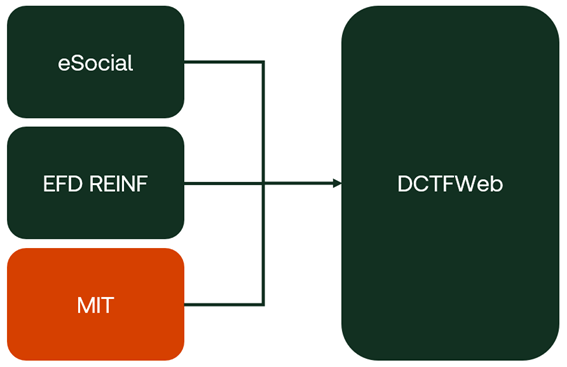

A elaboração da DCTFWeb será fundamentada nas seguintes fontes de informação:

-Escrituração Digital das Obrigações Fiscais, Previdenciárias e Trabalhistas (eSocial) ;

-Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais (EFD-Reinf);

-Introdução das informações necessárias à aferição de obra construção civil (SERO)

-Módulo de Inclusão de Tributos (MIT), que permitirá a declaração de outros débitos tributários não contemplados nos sistemas anteriores.

Essas informações serão integradas ao Sistema Público de Escrituração Digital (Sped) , que centraliza os dados fiscais e previdenciários dos contribuintes.

A DCTFWeb conterá informações relativas aos seguintes tributos administrados pela RFB:

-Imposto sobre a Renda da Pessoa Jurídica IRPJ;

-Imposto sobre a Renda Retido na Fonte IRRF;

-Imposto sobre Produtos Industrializados IPI;

-Imposto sobre Operações de Crédito, Câmbio e Seguro, ou relativas a Títulos ou Valores Mobiliários IOF;

-Contribuição Social sobre o Lucro Líquido CSLL;

-Contribuição para os Programas de Integração Social e de Formação do Patrimônio do Servidor Público – Contribuição para o PIS/Pasep;

-Contribuição para o Financiamento da Seguridade Social – Cofins;

-Contribuição de Intervenção no Domínio

Econômico incidente sobre a importação e a comercialização de petróleo e seus derivados, gás natural e seus derivados e álcool etílico combustível Cide-Combustíveis, instituída pela Lei nº 10.336, de 19 de dezembro de 2001;

-Contribuição de Intervenção no Domínio Econômico destinada a financiar o Programa de Estímulo à Interação Universidade-Empresa para o Apoio à Inovação – Cide-Remessas, instituída pela Lei nº 10.168, de 29 de dezembro de 2000;

-Contribuição para o Desenvolvimento da Indústria Cinematográfica Nacional Condecine de que trata o art. 32 da Medida Provisória nº 2.228-1, de 6 de setembro de 2001;

-Contribuição social incidente sobre a modalidade lotérica denominada aposta de quota fixa de que trata o art. 30, § 1º-A, inciso IV-A, da Lei nº 13.756, de 12 de dezembro de 2018;

-Contribuição para o Plano de Seguridade Social do Servidor CPSS de que trata a Lei nº 10.887, de 18 de junho de 2004;

Impactos e adequações necessárias

A implementação da DCTFWeb representa um marco na modernização do sistema tributário brasileiro. Os contribuintes precisarão adequar seus processos internos para atender às novas obrigações acessórias. O uso do MIT deve facilitar a inclusão de tributos diversos, reduzindo inconsistências e otimizando a prestação de contas à Receita Federal.

Para garantir a transição suave entre os sistemas, é fundamental que as empresas revisem seus processos e se familiarizem com as plataformas digitais exigidas pela Receita Federal.

Fonte: Business Informativos.

Novidades DCTFWeb: Novo Módulo de Inclusão de Tributos (MIT)

No dia 5 de dezembro de 2024, foi publicada a Instrução Normativa RFB Nº 2.237/2024, que estabelece o novo Módulo de Inclusão de Tributos (MIT) em substituição à DCTF Mensal (PGD), além de alterar o prazo da DCTFWeb para o 25º dia do mês subsequente, e retirar a obrigação de renovação anual de inatividade que era feita toda competência de janeiro na DCTF Mensal (PGD).

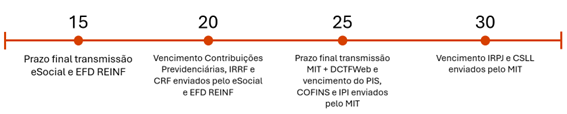

A seguir, apresentamos uma linha do tempo que indica os prazos para a transmissão de cada obrigação acessória e o vencimento de cada tributo:

Dia 15 é o prazo final para a transmissão do eSocial e EFD REINF, que continua sendo o décimo quinto dia do mês seguinte. Se esse dia cair em um feriado ou fim de semana, o prazo é prorrogado para o próximo dia útil.

Dia 20 é o prazo para o recolhimento dos débitos previdenciários e das retenções de IR e CRF, enviados pelo eSocial e EFD REINF. Vale lembrar que o vencimento do IRRF e CRF ocorre no último dia útil do segundo decêndio do mês subsequente, que pode variar e não ser necessariamente o dia 20.

Dia 25 é o prazo final para transmissão do MIT + DCTFWeb, se esse dia cair em um feriado ou fim de semana, o prazo é prorrogado para o próximo dia útil. Também é o vencimento do PIS, COFINS e IPI enviados pelo MIT.

Dia 30 é o prazo final o recolhimento do IRPJ e CSLL enviados pelo MIT. Vale lembrar que o vencimento do IRPJ e CSLL ocorre no último dia útil do mês subsequente, que pode variar e não ser necessariamente o dia 30.

Este artigo visa detalhar as principais mudanças e esclarecer as dúvidas mais comuns, caso preferir, acesse diretamente um dos tópicos a seguir:

2. MIT – Módulo de Inclusão de Tributos

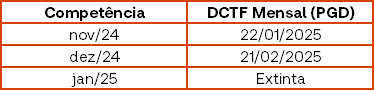

A DCTF Mensal (PGD) será extinta em janeiro de 2025. As informações antes enviadas por essa obrigação acessória deverão ser transmitidas pelo Módulo de Inclusão de Tributos – MIT, que alimentará a DCTFWeb. Contudo, é importante destacar que, em janeiro e fevereiro de 2025, ainda será necessário enviar a DCTF Mensal (PGD) referente às competências de novembro e dezembro de 2024, conforme tabela a seguir:

Com a extinção da DCTF Mensal (PGD), a obrigatoriedade de renovação anual de inatividade, anteriormente enviada em janeiro, também foi revogada. Agora, empresas inativas precisam enviar apenas o primeiro MIT e DCTFWeb sem movimento em janeiro de 2025. Após essa data, só precisarão enviar o MIT e a DCTFWeb novamente quando retomarem as atividades.

2. MIT – Módulo de Inclusão de Tributos

O MIT incluirá informações sobre os débitos apurados de tributos como PIS, COFINS, IRPJ, CSLL, IPI, CIDE, RET, entre outros, que anteriormente eram reportadas na DCTF Mensal (PGD). Inicialmente, é importante destacar que o MIT é mais simples que a DCTF Mensal (PGD), uma vez que não exige o envio dos pagamentos de DARF, somente dos débitos. A Receita Federal do Brasil vinculará automaticamente os pagamentos a partir de agora. No entanto, ainda será necessário enviar informações sobre a suspensão de pagamentos no MIT.

Inicialmente, a Receita Federal do Brasil (RFB) permitirá o envio do MIT através da importação de um arquivo com um layout pré-definido no ambiente da DCTFWeb no e-CAC. O processo funcionará da seguinte maneira: você emitirá o MIT pelo sistema Domínio, pegará o arquivo e o importará no ambiente específico do MIT dentro do e-CAC. Caso prefira, você também pode digitar manualmente as informações no e-CAC.

No futuro, a Receita Federal do Brasil (RFB) poderá disponibilizar um webservice para a comunicação, permitindo que o MIT seja transmitido de forma semelhante ao eSocial e EFD REINF. No entanto, inicialmente, o envio será realizado conforme demonstrado anteriormente.

Nas Soluções Domínio da Thomson Reuters estamos trabalhando para disponibilizar a emissão do MIT o mais rápido possível, levando em conta a previsão de liberação pela Receita Federal do Brasil no e-Cac, prevista para a primeira quinzena de fevereiro.

A partir de agora, a DCTFWeb será alimentada pelo eSocial, EFD REINF e MIT, conforme fluxo abaixo:

A principal mudança é o prazo de entrega, que passa a ser até o 25º dia do mês subsequente. Caso esse dia não seja útil, o prazo será estendido para o próximo dia útil.

Outra mudança é a possibilidade de emitir o DARF antes do fechamento da DCTFWeb, o que não era possível anteriormente.

Apesar de todas essas mudanças, as datas de vencimento dos tributos federais permaneceram inalteradas. Portanto, em uma única DCTFWeb, podemos ter até três vencimentos diferentes, como 20, 25 e 30, por exemplo.

A Receita Federal do Brasil (RFB) adotou a medida de permitir a emissão do DARF antes do encerramento da DCTFWeb. Assim, os tributos com vencimento no dia 20 podem ter o DARF emitido antes do prazo final da DCTFWeb, que é dia 25. Dentro do ambiente da DCTFWeb no e-Cac, você pode emitir múltiplos DARFs, selecionando os débitos de acordo com o vencimento de cada um.

Ainda com relação a isso, você pode emitir um DARF unificado para diferentes tributos, mas o vencimento será definido pela data mais próxima entre eles. Por exemplo, se os tributos vencem nos dias 20, 25 e 30, ao unificá-los em um único DARF, a data de vencimento será dia 20.

• Para transmitir o MIT e a DCTFWeb é necessário um certificado digital. Caso a empresa não possua um, pode-se usar o certificado do contador mediante uma procuração.

• Empresas enquadradas no Simples Nacional não eram obrigadas a entregar a DCTF Mensal (PGD) e, consequentemente, não são obrigadas ao MIT. Porém, se possuírem eSocial ou EFD REINF, devem entregar a DCTFWeb.

Fonte: Thomson Reuters.

ABONO SALARIAL DO PIS/PASEP – CRONOGRAMA DE PAGAMENTO EXERCÍCIO 2024

INTRODUÇÃO:

O Abono Salarial do PIS/PASEP beneficia os trabalhadores através do recebimento anual de até um salário mínimo, atendidos os requisitos estabelecidos na legislação. Neste comentário será transcrito o cronograma de pagamento do Abono Salarial do PIS/PASEP para o exercício de 2024, conforme fixações da Resolução CODEFAT nº 993/2023.

CONCEITO:

Com as Leis Complementares nº 7 de 1970 (PIS) e nº 8 de 1970 (PASEP), foi instituído o Abono Salarial para empregados privados e servidores públicos. O programa visa promover a integração na vida e no desenvolvimento das empresas/entidades públicas, mediante contribuições dos empregadores distribuídas em contas individuais em nome de cada empregado/servidor.

REQUISITOS PARA RECEBIMENTO DO ABONO SALARIAL:

Terão direito ao Abono Salarial os empregados de empregadores que atendam aos seguintes critérios:

Tenham percebido, de empregadores que contribuem para o Programa de Integração Social (PIS) ou para o Programa de Formação do Patrimônio do Servidor Público (PASEP), até 2 (dois) salários mínimos médios de remuneração mensal no período trabalhado e que tenham exercido atividade remunerada pelo menos durante 30 (trinta) dias no ano-base;

Estejam cadastrados há pelo menos 5 (cinco) anos no Fundo de Participação PIS/PASEP ou no Cadastro Nacional do Trabalhador;

Tenham sido informados corretamente na Relação Anual de Informações Sociais (RAIS)/eSocial.

VALOR DO ABONO SALARIAL:

O valor do abono salarial anual será calculado na proporção de 1/12 (um doze avos) do valor do salário-mínimo vigente na data do respectivo pagamento, multiplicado pelo número de meses trabalhados no ano correspondente. A fração igual ou superior a 15 (quinze) dias de trabalho será contada como mês integral. O valor do abono salarial será emitido em unidades inteiras de moeda corrente, com a suplementação das partes decimais até a unidade inteira imediatamente superior.

PAGAMENTO DO ABONO SALARIAL:

O pagamento do Abono Salarial – PIS será efetuado pela Caixa Econômica Federal e do Abono Salarial – PASEP pelo Banco do Brasil, na condição de agentes pagadores, de acordo com o cronograma constante do Anexo da Resolução CODEFAT nº 993/2023. Para o pagamento do Abono Salarial do exercício 2024, será considerado o mês de nascimento do trabalhador.

CRONOGRAMA DE PAGAMENTO:

Ano base 2022

| NASCIDOS EM | RECEBEM A PARTIR DE | RECEBEM ATÉ |

| JANEIRO | 15.02.2024 | 27.12.2024 |

| FEVEREIRO | 15.03.2024 | 27.12.2024 |

| MARÇO | 15.04.2024 | 27.12.2024 |

| ABRIL | 15.04.2024 | 27.12.2024 |

| MAIO | 15.05.2024 | 27.12.2024 |

| JUNHO | 15.05.2024 | 27.12.2024 |

| JULHO | 17.06.2024 | 27.12.2024 |

| AGOSTO | 17.06.2024 | 27.12.2024 |

| SETEMBRO | 15.07.2024 | 27.12.2024 |

| OUTUBRO | 15.07.2024 | 27.12.2024 |

| NOVEMBRO | 15.08.2024 | 27.12.2024 |

| DEZEMBRO | 15.08.2024 | 27.12.2024 |